|

| gambar diambil dari refinedguy.com |

Walaupun disebutkan Wajib Pajak badan tertentu, tetapi tidak pernah disebutkan secara khusus kriteria "tertentu", kecuali penjual. Artinya bahwa Wajib Pajak badan tertentu adalah Wajib Pajak badan yang melakukan penjualan barang yang tergolong sangat mewah.

Barang yang tergolong sangat mewah adalah :

- pesawat terbang pribadi dan helikopter pribadi;

- kapal pesiar, yacht, dan sejenisnya;

- rumah beserta tanahnya, dengan harga jual atau harga pengalihannya lebih dari Rp5.000.000.000,00 (lima miliar rupiah) atau luas bangunan lebih dari 400m2 (empat ratus meter persegi);

- apartemen, kondominium, dan sejenisnya, dengan harga jual atau pengalihannya lebih dari Rp5.000.000.000,00 (lima miliar rupiah) atau luas bangunan lebih dari 150m2 (seratus lima puluh meter persegi);

- kendaraan bermotor roda empat pengangkutan orang kurang dari 10 orang berupa sedan, jeep, sport utility vehicle (suv), multi purpose vehicle (mpv), minibus, dan sejenisnya, dengan harga jual lebih dari Rp2.000.000.000,00 (dua miliar rupiah) atau dengan kapasitas silinder lebih dari 3.000cc; dan/atau

- kendaraan bermotor roda dua dan tiga, dengan harga jual lebih dari Rp300.000.000,00 (tiga ratus juta rupiah) atau dengan kapasitas silinder lebih dari 250cc.

Peraturan Menteri Keuangan Nomor 90/PMK.03/2015 menghilangkan batasan harga jual untuk penjualan pesawat terbang pribadi dan kapal pesiar. Artinya berapapun harga kapal pesiar maka penjual wajib memungut Pajak Penghasilan.

Besarnya Pajak Penghasilan sebesar 5% (lima persen) dari harga jual tidak termasuk Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah (PPN dan PPnBM).

Pajak Penghasilan ini merupakan cicilan pajak pada tahun berjalan. Pada akhir tahun, pembeli barang sangat mewah dapat mengkreditkan Pajak Penghasilan ini. Inilah kenapa disebut pemungutan Pajak Penghasilan.

Disebut pemungutan Pajak Penghasilan karena pembayar Pajak Penghasilan adalah pembeli, bukan penerima penghasilan. Berbeda dengan pemotongan Pajak Penghasilan. Disebut pemotongan Pajak Penghasilan karena pembayar Pajak Penghasilan adalah penerima penghasilan (penjual).

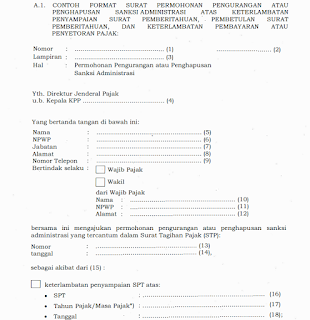

Pemungut Pajak Penghasilan wajib memberikan tanda bukti pemungutan kepada orang pribadi atau badan yang dipungut setiap melakukan pemungutan. Pemungut Pajak wajib menyetorkan Pajak Penghasilan yang dipungut ke Kantor Pos atau bank yang ditunjuk oleh Menteri Keuangan paling lama tanggal 10 (sepuluh) bulan berikutnya setelah Masa Pajak berakhir dengan menggunakan Surat Setoran Pajak. Pemungut Pajak wajib melaporkan hasil pemungutannya dengan menggunakan Surat Pemberitahuan Masa ke Kantor Pelayanan Pajak paling lama 20 (dua puluh) hari setelah Masa Pajak berakhir.

Peraturan Menteri Keuangan Nomor 90/PMK.03/2015 memberikan pengecualian pemungutan Pajak Penghasila jika pembeli bukan subjek pajak. Menurut Pasal 3 Undang-Undang Pajak Penghasilan, dikecualikan sebagai subjek pajak adalah:

- kantor perwakilan negara asing;

- pejabat-pejabat perwakilan diplomatik dan konsulat atau pejabat-pejabat lain dari negara asing dan orang-orang yang diperbantukan kepada mereka yang bekerja pada dan bertempat tinggal bersama-sama mereka dengan syarat bukan warga negara Indonesia dan di Indonesia tidak menerima atau memperoleh penghasilan di luar jabatan atau pekerjaannya tersebut serta negara bersangkutan memberikan perlakuan timbal balik;

- organisasi-organisasi internasional dengan syarat: Indonesia menjadi anggota organisasi tersebut; dan tidak menjalankan usaha atau kegiatan lain untuk memperoleh penghasilan dari Indonesia selain memberikan pinjaman kepada pemerintah yang dananya berasal dari iuran para anggota;

- pejabat-pejabat perwakilan organisasi internasional, dengan syarat bukan warga negara Indonesia dan tidak menjalankan usaha, kegiatan, atau pekerjaan lain untuk memperoleh penghasilan dari Indonesia.